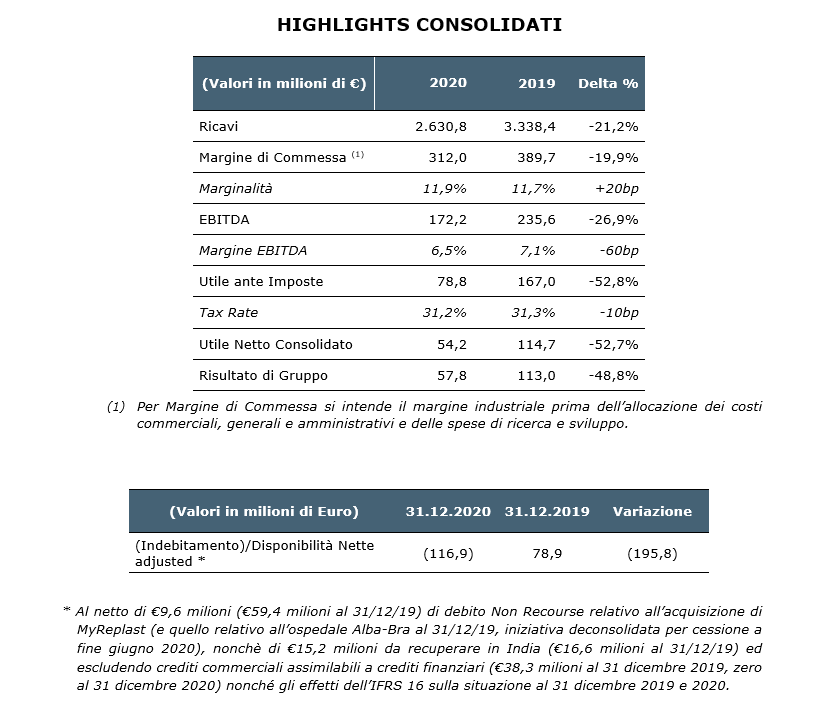

- Ricavi: €2,6 miliardi; EBITDA: €172,2 milioni; Utile Netto: €54,2 milioni

- Posizione Finanziaria Netta adjusted a -€116,9 milioni sostenuta da una forte generazione di cassa

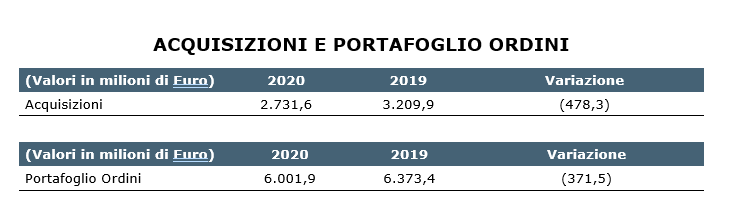

- Acquisizioni di nuovi contratti per €2,7 miliardi, nonostante il Covid-19

- Portafoglio ordini a €6,0 miliardi, di cui l’87% in Gas Monetization ed Energy TransitionPipeline commerciale di €59,3 miliardi, di cui oltre il 70% in Gas Monetization ed Energy Transition

- Prosegue la crescita del business Green Energy

- Deliberate le proposte in merito alla destinazione del risultato di esercizio e alla distribuzione di un dividendo, mediante utilizzo di riserve disponibili, per complessivi €38,1 milioni

La pandemia dovuta alla diffusione su scala mondiale del virus Covid-19 che si è manifestata per tutto il corso del 2020 ha avuto significativi impatti negativi sulle attività operative e sulla filiera di approvvigionamento in ogni singolo paese, che hanno subito notevoli rallentamenti ed interruzioni. Questi fenomeni sono stati la conseguenza delle importanti limitazioni decise dalle autorità governative mondiali al fine di contenere la pandemia, e che si sono susseguite nel corso dell’anno, e che sono tuttora in essere.

Questi avvenimenti hanno ovviamente avuto un impatto negativo anche sulle operazioni del Gruppo, sia a livello economico che finanziario. Per questo motivo, ogni confronto tra i dati del 2020 con quelli del 2019 deve essere effettuato tenendo in considerazione la situazione senza precedenti che ha avuto luogo nel 2020.

Allo stesso tempo, la resilienza delle attività del Gruppo e la sua veloce capacità di reazione e di controllo costi, oltre che di adattamento alla nuova normalità, grazie anche alle infrastrutture tecnologiche già da tempo in uso al suo interno, hanno permesso al Gruppo di affrontare questa situazione straordinaria in maniera eccellente, come tangibilmente dimostrato dalle performance conseguite in particolare nell’ultimo trimestre dell’esercizio.

Milano, 10 marzo 2021 – Il Consiglio di Amministrazione di Maire Tecnimont S.p.A. riunitosi in data odierna ha esaminato e approvato il Progetto di Bilancio di Esercizio ed il Bilancio Consolidato di Gruppo 2020, che chiudono rispettivamente con una perdita di esercizio pari a €13,2 milioni e un utile netto consolidato di €54,2 milioni.

Risultati economici consolidati al 31 dicembre 2020

I Ricavi del Gruppo Maire Tecnimont ammontano a €2.630,8 milioni. I volumi prodotti riflettono la resilienza delle attività del Gruppo, la sua immediata capacità di reazione e di adattamento, grazie anche alla propria piattaforma tecnologica già da tempo in uso, nonchè al volume di di nuovi progetti acquisiti nel corso dell’anno.

Il Margine di Commessa è pari a €312,0 milioni, ed esprime una marginalità pari all 11,9%, in aumento rispetto all’11,7% grazie ai motivi appena esposti.

I costi generali e amministrativi sono pari a €71,3 milioni, in diminuzione del 4,7% in conseguenza dell’implementazione delle iniziative di risparmio costi avviate nel corso dell’anno in risposta alla situazione contingente. I risparmi consuntivati nell’esercizio hanno più che compensato l’aumento dei costi conseguenti il potenziamento delle strutture in alcune aree geografiche e dell’organizzazione della controllata NextChem.

L’EBITDA è pari a €172,2 milioni. Tale risultato è stato conseguito grazie anche al positivo contributo delle iniziative di risparmio costi implementate. Il margine è pari al 6,5%, in sensibile incremento rispetto a quanto già consuntivato nei primi tre trimestri del 2020.

La voce ammortamenti, svalutazioni e accantonamenti ammonta a €48,5 milioni, in aumento principalmente a seguito di maggiori accantonamenti per rischi su crediti, in applicazione dei principi contabili IFRS 9.

Il Risultato Operativo(EBIT) è pari a €123,7 milioni.

Il Risultato netto della gestione finanziaria esprime oneri netti per €44,9 milioni in aumento di €23,0 milioni. Il dato del 2020 è principalmente dovuto al contributo temporaneo negativo della valutazione netta di alcuni strumenti derivati per €9,5 milioni che incidevano invece positivamente per €2,4 milioni nell’esercizio precedente, facendo quindi registrare una variazione negativa di €11,9 milioni nel 2020. La variazione è conseguenza sia dello sfavorevole andamento dei tassi di cambio del Rublo e del Dollaro nei confronti dell’Euro per la situazione creatasi nei mercati valutari a seguito della pandemia, che dell’andamento dei prezzi di alcune materie prime a cui sono legati altri strumenti derivati con finalità di copertura.

Al risultato del 2020 concorrono altresì gli oneri finanziari espressi dal finanziamento di €365 milioni assistito per l’80% dell’importo da Garanzia Italia di SACE sottoscritto nel luglio 2020, una riduzione dei proventi finanziari per minori disponibilità liquide investite nell’esercizio, ed una componente non ricorrente per circa €5,0 milioni per operazioni di ottimizzazione del capitale circolante.

L’Utile ante imposte è pari a €78,8 milioni, a fronte del quale sono state stimate imposte per un ammontare pari a €24,6 milioni.

Il Tax Rate è pari a circa il 31,2%, sostanzialmente in linea rispetto a quello mediamente espresso negli ultimi trimestri e con l’esercizio precedente, tenuto conto che le geografie in cui è svolta l’attività operativa del Gruppo non hanno subito variazioni sostanziali.

L’Utile Netto Consolidato è pari a €54,2 milioni, in conseguenza di quanto appena dettagliato.

La Posizione Finanziaria Netta adjusted al 31 dicembre 2020 (al netto delle componenti già indicate nella nota alla relativa tabella a pagina 2) mostra un Indebitamento Netto pari a €116,9 milioni, rispetto a disponibilità nette adjusted pari a €78,9 milioni al 31 dicembre 2019. Come già commentato in precedenti comunicati, la Posizione Finanziaria Netta adjusted aveva subito un significativo peggioramento nel corso del primo trimestre a seguito degli effetti dovuti allo scoppio della pandemia. La situazione è andata in costante miglioramento a partire dal secondo trimestre del 2020 grazie all’incasso di anticipi contrattuali da progetti di recente acquisizione, nonchè per la generazione di cassa dei progetti in portafoglio (pari a €541 milioni), specialmente nel quarto trimestre, nonostante un mark to market negativo degli strumenti derivati a copertura dei progetti e gli investimenti del periodo. Al fine di aumentare la flessibilità finanziaria del Gruppo e per disporre di una piu solida struttura patrimoniale per affrontare eventuali recrudescenze degli effetti della pandemia, ed a supporto dei progetti, nel terzo trimestre è stato sottoscritto un contratto di finanziamento di €365 milioni assistito per l’80% dell’importo dalla Garanzia Italia di SACE.

Il Patrimonio Netto Consolidato ammonta a €448,3 milioni, con un decremento, rispetto al 31 dicembre 2019, di €657 mila nonostante il risultato positivo dell’esercizio per €54,2 milioni, e risente risente principalmente delle variazioni negative della riserva di Cash Flow Hedge degli strumenti derivati di copertura legata essenzialmente alle variazioni temporanee negative del mark to market degli strumenti derivati stipulati a copertura dell’esposizione al rischio di cambio dei flussi connessi ai ricavi e ai costi di commessa al netto del relativo effetto fiscale per €24,7 milioni e della riserva di traduzione dei bilanci in valuta, anche in questo caso negativa per €34,3 milioni.

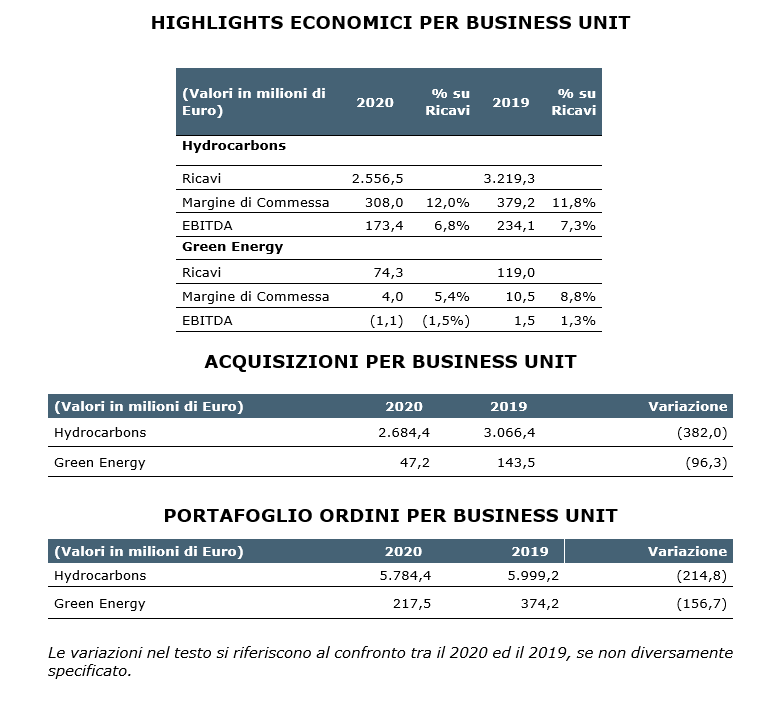

Andamento economico per Business Unit

BU Hydrocarbons

I ricavi ammontano a €2.556,5 milioni. Il Margine di Commessa è pari a €308,0 milioni, con una marginalità pari al 12,0%, in aumento rispetto all’11,8%. L’EBITDA è pari a €173,4 milioni, con una marginalità del 6,8%.

BU Green Energy

I ricavi ammontano a €74,3 milioni a seguito della conclusione delle commesse in portafoglio nel settore delle fonti rinnovabili per impianti di grandi dimensioni non ancora sostituite da nuove acquisizioni e dalla conclusione di un’iniziativa nell’ambito ospedaliero, oggetto di cessione nel corso del secondo trimestre 2020. Contemporaneamente si è registrata una leggera crescita delle attività della controllata NextChem la quale, nel corso dell’esercizio, ha impresso una ulteriore accelerazione nel processo di rafforzamento tecnologico grazie agli accordi di cooperazione sottoscritti con varie controparti italiane ed internazionali. L’EBITDA è pari a -€1,1 milioni, dopo l’assorbimento dei costi G&A.

Sviluppo della BU Green Energy

Accelera l’impegno a supporto della transizione energetica, grazie a nuovi accordi di partnership tecnologica e di sviluppo di progetti in Italia e all’estero.

Nel campo dell’economia circolare in aggiunta alle attività di ingegneria per i progetti ENI di Waste to Chemical, NextChem ha siglato:

• un accordo con Lanzatech (USA) per promuovere la produzione di etanolo circolare, secondo il quale NextChem licenzierà in esclusiva la corrispondente tecnologia in Italia ed in alcuni mercati esteri.

• un accordo strategico con il Gruppo Hera per la fornitura della tecnologia, dell’ingegneria e dei servizi EPC per la realizzazione di un impianto che utilizzerà la tecnologia proprietaria di Upcycling MyReplastTM .

• un protocollo di intesa con Indian Oil Corporation Ltd. finalizzato allo sviluppo di progetti industriali basati sulle tecnologie proprietarie per industrializzare il settore dell’economia circolare in India.

• un protocollo d’intesa con Enel Green Power per la produzione di idrogeno verde utilizzando energia rinnovabile prodotta da un impianto solare negli Stati Uniti. NextChem sarà partner tecnologico e di ingegneria, oltre che full turnkey EPC (Engineering, Procurement and Construction) contractor.

Le attività relative al business dei biocarburanti crescono grazie agli accordi con GranBio (Brasile) – per commercializzare in tutto il mondo la tecnologia GranBio 2G Ethanol per la produzione di etanolo a base cellulosica – e con Saola Energy (USA) per licenziare una tecnologia per la produzione di Diesel rinnovabile a livello internazionale.

Acquisizioni e Portafoglio Ordini

Grazie alle acquisizioni del 2020, che ammontano a €2.731,6 milioni ( con un book-to-bill pari a 1) il Portafoglio Ordini al 31 dicembre 2020 è pari a €6.001,9 milioni.

In particolare, rientrano nei nuovi ordini:

• un contratto EPC con Gemlik Gubre, parte di Yildirim Holding per la realizzazione di un nuovo impianto di urea e UAN (soluzione di urea e nitrato di ammonio) a Gemlik in Turchia per circa €200 milioni;

• l’acquisizione di nuovi contratti per un valore complessivo di circa €220 milioni nel core business, principalmente in Europa, tra cui in particolare quello EPCC siglato con Total per la realizzazione di una nuova unità di Hydrotreatement per la raffineria francese di Donges;

• aggiudicazioni da parte di primari clienti, tra cui Borealis e Lukoil, per studi di fattibilità, FEED e servizi di ingegneria di dettaglio per circa USD10 milioni;

• un contratto di Engineering Procurement and Site Services con Amur GCC LLC, per lo sviluppo petrolchimico dell’ Amur Gas Chemical Complex (AGCC) nella regione di Amur in Russia per un valore complessivo di €1,2 miliardi (in consorzio);

• un contratto EPC in Algeria con Groupement Bir Seba per l’ampliamento di un impianto presso i giacimenti a gas dell’area di Touggourt a nord-est di Hassi Messaoud per un valore pari a USD400 milioni;

• l’acquisizione di nuovi contratti per un valore complessivo di circa €100 milioni nel core business, principalmente in Nord America, in Europa e nel sud-est asiatico;

• un contratto EPCC con Indian Oil Corporation Limited (IOCL) per la realizzazione di nuove unità per la produzione di derivati petrolchimici a Dumad, nello stato occidentale di Gujarat per un valore pari a USD255 milioni.

Fatti di rilievo successivi al 31 dicembre 2020

• In data 3 febbraio 2021, Maire Tecnimont ha firmato due contratti EPC con Heydar Aliyev Oil Refinery, controllata di SOCAR, come parte dei lavori di ammodernamento e ricostruzione della raffineria Heydar Aliyev di Baku per un valore complessivo pari a circa USD160 milioni.

• In data 11 febbraio 2021, il CdA di Maire Tecnimont S.p.A. ha deliberato di esercitare l’opzione del rimborso volontario anticipato del “Prestito Obbligazionario 2017-2023” da €20 milioni.

• In data 15 febbraio 2021, NextChem sigla con Essential Energy USA Corp. un contratto di Front-End Engineering Design ed un Protocollo di Intesa per la realizzazione di una nuova bioraffineria in Sud America per la produzione di Renewable Diesel.

Evoluzione prevedibile della gestione

La pandemia da “Covid-19”, nelle sue diverse varianti, continua ad influenzare i mercati anche se con l’avvio delle campagne vaccinali a livello globale e i provvedimenti deliberati a livello istituzionale a supporto di una celere ripresa, sta progressivamente rafforzandosi un sentimento di maggiore fiducia per una positiva evoluzione della situazione a livello globale. La ripresa di attività in tutti i settori industriali ha già espresso un rilevante effetto sul prezzo delle risorse naturali e dei prodotti derivati supportando in modo più deciso e tangibile gli investimenti nel segmento downstream, concentrati in modo particolare sulla trasformazione degli idrocarburi soprattutto di gas naturale in prodotti petrolchimici e sugli interventi da effettuare su insediamenti industriali e unità di raffinazione già esistenti, necessari per modificarne i processi di produzione e la tipologia di output di prodotto al fine di essere sempre più rispondenti alle richieste di mercato e alle normative internazionali in tema di decarbonizzazione. Tutte le geografie in cui il gruppo è già presente e opera da diversi anni stanno dimostrando una propensione agli investimenti superiore al recente passato e questo è confermato da una pipeline commerciale a livelli mai sperimentati in precedenza.

La spinta alla riduzione dell’impronta carbonica sostiene in modo particolare le attività green del Gruppo. Le iniziative avviate dalla controllata NextChem, grazie agli accordi di cooperazione e sviluppo sottoscritti nel corso del 2020 con primari partners nazionali ed internazionali, sono destinate ad avere una significativa evoluzione nei prossimi mesi, mentre proseguono con un forte impulso le attività di sviluppo e validazione di nuove tecnologie proprietarie nonché le iniziative commerciali nei settori dell'economia circolare, dei biocarburanti e della conversione di rifiuti in prodotti chimici. Anche le attività della divisione Green, che comprendono altresì le iniziative nell’ambito delle energie rinnovabili, beneficiano di una pipeline commerciale in forte crescita e dalla quale ci si attende l’assegnazione di nuovi ordini nel corso del 2021.

In considerazione dei contratti in portafoglio in corso di esecuzione e tenuto conto delle geografie nelle quali sono in corso le attività operative, seppur parzialmente influenzate dai provvedimenti emanati da parte delle istituzioni locali, grazie alle infrastrutture tecnologiche già da tempo in uso nel gruppo, che hanno ampiamente dimostrato di consentire un’efficiente gestione operativa anche in periodi di crisi, nei prossimi trimestri sono attesi volumi di produzione in crescita, come già conclamato negli ultimi mesi dell’esercizio appena concluso, e con una marginalità in linea con quella mediamente espressa dai progetti EPC, prima delle iniziative di efficienza sui costi di struttura ed operativi attivate a livello di gruppo nel 2020 per contrastare gli effetti indotti dalla pandemia.

Proposte in merito alla destinazione del risultato di esercizio e alla distribuzione di un dividendo, mediante utilizzo di riserve disponibili

Il Consiglio di Amministrazione, nella riunione odierna, ha deliberato di proporre all’Assemblea Ordinaria degli Azionisti:

di coprire la perdita di esercizio pari a Euro 13.201.538,89 mediante l’utilizzo della “Riserva utili portati a nuovo” di Euro 47.456.372,98, da considerarsi integralmente ascrivibile agli utili portati a nuovo formatisi nell’esercizio chiuso al 31 dicembre 2019, che, in seguito alla copertura della perdita di esercizio di cui sopra, ammonterà a Euro 34.254.834,09.”.

- di procedere ad una distribuzione di un dividendo pari a complessivi Euro 38.122.290,11 per ciascuna delle n. 328.640.432 azioni ordinarie, prive di valore nominale, ad oggi esistenti ed aventi diritto al dividendo e, quindi, un dividendo pari a Euro 0,116, al lordo delle ritenute di legge, per ciascuna azione mediante l’utilizzo di riserve disponibili come segue: i) quanto ad Euro 34.254.834,09 mediante integrale utilizzo della “Riserva utili portati a nuovo” da considerarsi prioritariamente ascrivibile agli utili portati a nuovo relativi all’esercizio chiuso al 31 dicembre 2019, per la parte non utilizzata per la copertura della perdita dell’esercizio chiuso al 31 dicembre 2020, e agli utili portati a nuovo relativi all’esercizio chiuso al 31 dicembre 2018, e ii) quanto a Euro 3.867.456,02 mediante parziale utilizzo della “Riserva straordinaria” formatasi con utili prodotti in esercizi precedenti a quello chiuso al 31 dicembre 2018, da mettere in pagamento in data 21 aprile 2021 (c.d. payment date), con data di stacco cedola (cedola n. 6) il 19 aprile 2021 (c.d. ex date).

Ai sensi dell’art. 83 terdecies del Decreto Legislativo 24 febbraio 1998 n. 58 la legittimazione al pagamento del dividendo è determinata con riferimento alle evidenze dei conti dell’intermediario di cui all’art. 83 quater, comma 3, del medesimo Decreto Legislativo n. 58/98, al termine della giornata contabile del 20 aprile 2021 (c.d. record date).

***

Conference Call in Webcast

I risultati al 31 dicembre 2020 saranno illustrati oggi alle ore 17:30 nel corso di una conference call in audio-webcast tenuta dal top management.

La conference call potrà essere seguita in modalità webcast collegandosi al sito internet www.mairetecnimont.come cliccando sul banner “Risultati Finanziari 2020” nella Home Page oppure attraverso il seguente link:

https://87399.choruscall.eu/links/mairetecnimont210310.html

In alternativa alla modalità webcast sarà possibile partecipare alla conference call chiamando uno dei seguenti numeri:

Italy: +39 02 805-8811

UK: +44 121 281-8003

USA: +1 718 705-8794

La presentazione illustrata dal top management sarà disponibile dall’inizio della conference call sul sito di Maire Tecnimont nella sezione “Investitori/ Risultati e Presentazioni/Risultati finanziari”

(https://www.mairetecnimont.com/it/investitori/risultati-e-presentazioni/risultati-finanziari). La presentazione sarà altresì messa a disposizione sul meccanismo di stoccaggio autorizzato “1info” (www.1info.it).

***

Dario Michelangeli, in qualità di dirigente preposto alla redazione dei documenti contabili societari, dichiara - ai sensi del comma 2, articolo 154-bis del D. Lgs. n. 58/1998 (“Testo Unico della Finanza”) - che l’informativa contabile contenuta nel presente comunicato corrisponde alle risultanze documentali, ai libri e alle scritture contabili.

Il Progetto di Bilancio di Esercizio e il Bilancio Consolidato di Gruppo al 31 dicembre 2020 sarà messo a disposizione del pubblico, presso la sede legale della Società in Roma e la sede operativa in Milano, sul sito internet www.mairetecnimont.com (nella sezione “Investitori” – “Documenti e Presentazioni” nei termini di legge, nonché sul meccanismo di stoccaggio autorizzato “1info” (www.1info.it).

Questo comunicato stampa, e in particolare la sezione intitolata “Evoluzione prevedibile della gestione”, contiene dichiarazioni previsionali. Queste dichiarazioni sono basate sulle attuali stime e proiezioni del Gruppo, relativamente ad eventi futuri e, per loro natura, sono soggette ad una componente intrinseca di rischiosità ed incertezza. I risultati effettivi potrebbero differire significativamente da quelli contenuti in dette dichiarazioni a causa di una molteplicità di fattori, incluse una continua volatilità ed un ulteriore deterioramento dei mercati del capitale e finanziari, variazioni nei prezzi delle materie prime, cambi nelle condizioni macroeconomiche e nella crescita economica ed altre variazioni delle condizioni di business, oltre ad altri fattori, la maggioranza dei quali è al di fuori del controllo del Gruppo.

***

Maire Tecnimont S.p.A.

Maire Tecnimont S.p.A., società quotata alla Borsa di Milano, è a capo di un gruppo industriale leader in ambito internazionale nella trasformazione delle risorse naturali (ingegneria impiantistica nel downstream oil & gas, con competenze tecnologiche ed esecutive). Con la propria controllata NextChem opera nel campo della chimica verde e delle tecnologie a supporto della transizione energetica. Il Gruppo Maire Tecnimont è presente in circa 45 paesi, conta circa 50 società operative e un organico di circa 9.100 persone, tra dipendenti e collaboratori. Per maggiori informazioni: www.mairetecnimont.com.

Group Media Relations

Carlo Nicolais, Tommaso Verani

Tel +39 026313 7603

mediarelations@mairetecnimont.it

Investor Relations

Riccardo Guglielmetti

Tel +39 02 6313-7823

investor-relations@mairetecnimont.it